Sửa thuế thu nhập: "Lo luật không theo kịp giá"

Mục đích của việc sửa đổi thuế thu nhập cá nhân là đảm bảo sát thực tế và công bằng cho người nộp. Tuy vậy, các chuyên gia kinh tế cho rằng phương án do Bộ Tài chính đề xuất khó đảm bảo cả 2 yếu tố này.

Vấn đề được quan tâm nhất trong dự thảo Luật sửa đổi, bổ sung Luật thuế thu nhập cá nhân là việc tăng mức giảm trừ gia cảnh đối với người nộp thuế. Ngay trong phương án được công bố, Bộ Tài chính cũng thừa nhận mức giảm trừ 4 triệu đồng cho bản thân người nộp và 1,6 triệu đồng cho người phụ thuộc hiện đã không còn phù hợp (chủ yếu do lạm phát) và nhất định phải sửa.

Nhiều chuyên gia cho rằng mức giảm trừ 6 triệu đồng chưa đủ để chi tiêu năm 2014. Ảnh: Bloomberg

Tuy vậy, con số 6 triệu đồng mà cơ quan soạn thảo đưa ra cũng nhận được không ít ý kiến trái chiều. Theo giải trình của Bộ, mức giảm trừ này được xây dựng trên cơ sở so sánh với nhiều yếu tố (GDP, lạm phát, đề án cải cách tiền lương, kết quả khảo sát mức sống dân cư…) nhưng chủ yếu là dựa trên mức thu nhập bình quân đầu người dự kiến vào năm 2014 (khoảng 5,85 triệu đồng một tháng).

Đánh giá cao cách làm tỉ mỉ này nhưng theo chuyên gia kinh tế Phạm Chi Lan, thiếu sót lớn nhất của cơ quan soạn thảo là tiếp tục đưa ra một mức tiền cố định để giảm trừ cho người nộp thuế. Theo bà Lan thì trong giai đoạn vừa qua, Việt Nam trải qua một chu kỳ lạm phát cao (tổng mức tăng CPI từ 2008 đến nay khoảng 50%), nên giá trị đồng tiền có thể biến động rất nhanh. Nếu đặt ra một mức “cứng”, việc "luật không đuổi kịp giá" rất dễ xảy ra.

Có quan điểm lạc quan hơn bà Chi Lan, Tiến sĩ Nguyễn Đức Kiên - Phó chủ nhiệm Ủy ban Kinh tế của Quốc hội cho rằng trong giai đoạn từ nay đến 2015, mục tiêu chính trong điều hành là kiềm chế lạm phát, ổn định vĩ mô. Lạm phát do đó sẽ bớt căng thẳng hơn so với giai đoạn trước. Ngưỡng giảm trừ gia cảnh, do đó sẽ không lỗi thời nhanh như con số 4 triệu đồng của Luật thuế năm 2009. Tuy vậy, vị đại biểu Quốc hội này cho rằng cơ quan soạn thảo cũng nên đưa ra căn cứ rõ ràng hơn để xác định mức giảm trừ (chỉ rõ đối tượng nộp thuế là ai, hiện có thu nhập bao nhiêu, so sánh với mức bình quân của người dân, côn nhân trong xã hội…) để dễ tạo được đồng thuận.

Một giải pháp được nhiều chuyên gia kinh tế chia sẻ là thay vì một mức cứng, Bộ Tài chính có thể đưa ra một hệ số nhất định để tính toán mức giảm trừ so với lương tối thiểu. Chẳng hạn vào năm 2014, lương tối thiểu là 1,67 triệu đồng một tháng, với hệ số là 3,6 thì mức giảm trừ là 6 triệu đồng. Khi lương tối thiểu được điều chỉnh thì giữ nguyên hệ số, mức giảm trừ gia cảnh cũng tăng theo.

“Làm như vậy sẽ đảm bảo “nước lên thì thuyền lên”, tránh việc mỗi lần điều chỉnh lại phải sửa luật, xin ý kiến Quốc hội. Chứ bây giờ có nâng mức giảm trừ gia cảnh lên 8 triệu đi chăng nữa thì vẫn sẽ có ý kiến thắc mắc, lại phải sớm sửa đổi”, bà Phạm Chi Lan phân tích. Ngoài ra, vị chuyên gia này cũng cho rằng cơ quan soạn thảo nên tính toán lại mức giảm trừ gia cảnh bởi thực tế cho thấy với 6 triệu đồng một tháng, người dân rất khó xoay sở.

“Bản thân tôi nghỉ hưu năm 2003, khi đó nhận lương 3 triệu đồng một tháng thấy cũng tạm đủ. Sau mấy lần điều chỉnh, nay nhận lương 5 triệu mà thấy không còn đủ nữa. Đấy là tôi lớn tuổi rồi, ít phải chi tiêu. Vậy những người trẻ, phải lo cho gia đình, con cái thì họ sẽ thấy thế nào?”, chuyên gia này đặt câu hỏi.

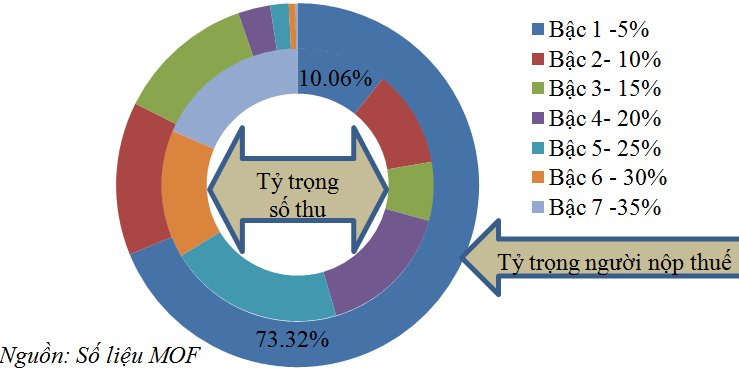

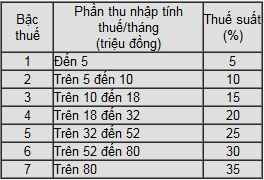

Xung quanh đề xuất nới rộng thang biểu thuế (ví dụ nới bậc 2: thu nhập 10 - 15 triệu hiện nay lên 10 - 20 triệu), các chuyên gia kinh tế hiện có nhiều ý kiến trái chiều. Theo Tiến sĩ Nguyễn Đức Kiên, việc điều chỉnh này sẽ khiến cho luật thuế trở nên thiếu tính công bằng do người có thu nhập ở sàn của bậc thuế sẽ phải đóng cùng tỷ lệ với người ở trần (có thu nhập gấp đôi).

Tuy nhiên, theo chuyên gia Phạm Chi Lan, điều này không quá quan trọng vì tuy cùng thuế suất nhưng do thu nhập khác nhau, khoản tiền mà các đối tượng này phải đóng cũng khác nhau. Thêm vào đó, việc nới khung, qua đó giảm các bậc thuế sẽ có tác dụng khuyến khích người lao động có tay nghề, trình độ cao.

Vấn đề được quan tâm nhất trong dự thảo Luật sửa đổi, bổ sung Luật thuế thu nhập cá nhân là việc tăng mức giảm trừ gia cảnh đối với người nộp thuế. Ngay trong phương án được công bố, Bộ Tài chính cũng thừa nhận mức giảm trừ 4 triệu đồng cho bản thân người nộp và 1,6 triệu đồng cho người phụ thuộc hiện đã không còn phù hợp (chủ yếu do lạm phát) và nhất định phải sửa.

Nhiều chuyên gia cho rằng mức giảm trừ 6 triệu đồng chưa đủ để chi tiêu năm 2014. Ảnh: Bloomberg

Tuy vậy, con số 6 triệu đồng mà cơ quan soạn thảo đưa ra cũng nhận được không ít ý kiến trái chiều. Theo giải trình của Bộ, mức giảm trừ này được xây dựng trên cơ sở so sánh với nhiều yếu tố (GDP, lạm phát, đề án cải cách tiền lương, kết quả khảo sát mức sống dân cư…) nhưng chủ yếu là dựa trên mức thu nhập bình quân đầu người dự kiến vào năm 2014 (khoảng 5,85 triệu đồng một tháng).

|

Có quan điểm lạc quan hơn bà Chi Lan, Tiến sĩ Nguyễn Đức Kiên - Phó chủ nhiệm Ủy ban Kinh tế của Quốc hội cho rằng trong giai đoạn từ nay đến 2015, mục tiêu chính trong điều hành là kiềm chế lạm phát, ổn định vĩ mô. Lạm phát do đó sẽ bớt căng thẳng hơn so với giai đoạn trước. Ngưỡng giảm trừ gia cảnh, do đó sẽ không lỗi thời nhanh như con số 4 triệu đồng của Luật thuế năm 2009. Tuy vậy, vị đại biểu Quốc hội này cho rằng cơ quan soạn thảo cũng nên đưa ra căn cứ rõ ràng hơn để xác định mức giảm trừ (chỉ rõ đối tượng nộp thuế là ai, hiện có thu nhập bao nhiêu, so sánh với mức bình quân của người dân, côn nhân trong xã hội…) để dễ tạo được đồng thuận.

Một giải pháp được nhiều chuyên gia kinh tế chia sẻ là thay vì một mức cứng, Bộ Tài chính có thể đưa ra một hệ số nhất định để tính toán mức giảm trừ so với lương tối thiểu. Chẳng hạn vào năm 2014, lương tối thiểu là 1,67 triệu đồng một tháng, với hệ số là 3,6 thì mức giảm trừ là 6 triệu đồng. Khi lương tối thiểu được điều chỉnh thì giữ nguyên hệ số, mức giảm trừ gia cảnh cũng tăng theo.

“Làm như vậy sẽ đảm bảo “nước lên thì thuyền lên”, tránh việc mỗi lần điều chỉnh lại phải sửa luật, xin ý kiến Quốc hội. Chứ bây giờ có nâng mức giảm trừ gia cảnh lên 8 triệu đi chăng nữa thì vẫn sẽ có ý kiến thắc mắc, lại phải sớm sửa đổi”, bà Phạm Chi Lan phân tích. Ngoài ra, vị chuyên gia này cũng cho rằng cơ quan soạn thảo nên tính toán lại mức giảm trừ gia cảnh bởi thực tế cho thấy với 6 triệu đồng một tháng, người dân rất khó xoay sở.

“Bản thân tôi nghỉ hưu năm 2003, khi đó nhận lương 3 triệu đồng một tháng thấy cũng tạm đủ. Sau mấy lần điều chỉnh, nay nhận lương 5 triệu mà thấy không còn đủ nữa. Đấy là tôi lớn tuổi rồi, ít phải chi tiêu. Vậy những người trẻ, phải lo cho gia đình, con cái thì họ sẽ thấy thế nào?”, chuyên gia này đặt câu hỏi.

Xung quanh đề xuất nới rộng thang biểu thuế (ví dụ nới bậc 2: thu nhập 10 - 15 triệu hiện nay lên 10 - 20 triệu), các chuyên gia kinh tế hiện có nhiều ý kiến trái chiều. Theo Tiến sĩ Nguyễn Đức Kiên, việc điều chỉnh này sẽ khiến cho luật thuế trở nên thiếu tính công bằng do người có thu nhập ở sàn của bậc thuế sẽ phải đóng cùng tỷ lệ với người ở trần (có thu nhập gấp đôi).

Tuy nhiên, theo chuyên gia Phạm Chi Lan, điều này không quá quan trọng vì tuy cùng thuế suất nhưng do thu nhập khác nhau, khoản tiền mà các đối tượng này phải đóng cũng khác nhau. Thêm vào đó, việc nới khung, qua đó giảm các bậc thuế sẽ có tác dụng khuyến khích người lao động có tay nghề, trình độ cao.

Nhật Minh

Trang Chính

Trang Chính

Luận bàn về Luật Thuế thu nhập cá nhân

Luận bàn về Luật Thuế thu nhập cá nhân

Tường nhà

Tường nhà Bài viết

Bài viết  Kết bạn

Kết bạn Ngăn cấm

Ngăn cấm